Beleihungswert berechnen: Die 5 wichtigsten Faktoren für Ihr Eigenheim

Zusammenfassung

- Der Beleihungswert ist eine konservative Schätzung des Immobilienwerts, den Banken zur Darlehensvergabe heranziehen.

- Er unterscheidet sich vom Marktwert und liegt in der Regel darunter, um Risiken für den Kreditgeber abzufedern.

- Die Höhe des Beleihungswerts beeinflusst entscheidend die Finanzierungskonditionen, etwa Zinssätze und Eigenkapitalanforderungen.

Was ist der Beleihungswert und warum ist er wichtig?

Zunächst einmal ist zu klären, wie sich der Begriff "Beleihungswert" definiert: Der Beleihungswert ist der nachhaltige, langfristig erzielbare Wert einer Immobilie, der bei der Vergabe von Darlehen durch Banken als Grundlage dient.

Das Pfandbriefgesetz (PfandBG) regelt wiederum die Ausgabe von Pfandbriefen – also von durch Immobilien oder öffentliche Kredite gedeckten Anleihen. Es legt unter anderem fest, wie der Beleihungswert zu ermitteln ist, um die Werthaltigkeit der Pfandbriefdeckung langfristig zu sichern.

Laut § 16 Pfandbriefgesetz (PfandBG) muss der Beleihungswert unabhängig von kurzfristigen Marktschwankungen ermittelt werden und darf den Wert nicht überschreiten, der sich über die gesamte Laufzeit des Darlehens realisieren lässt. Ziel ist es, ein solides Fundament für die Absicherung des Kredits zu schaffen.

Mit Blick auf eine Immobilien- bzw. Baufinanzierung ist der Beleihungswert ein wesentliches Kriterium, da er für Banken eine sicherheitsorientierte Größe darstellt. Er entscheidet maßgeblich darüber, wie hoch das Darlehen ausfällt, das Sie für Ihr Objekt erhalten können. Nur ein bestimmter Prozentsatz dieses Werts – die sogenannte Beleihungsgrenze – darf als Kredit vergeben werden. Je höher der Beleihungswert im Verhältnis zum Kaufpreis oder Marktwert ist, desto bessere Konditionen können erzielt werden.

Marktwert (auch Verkehrswert genannt) entspricht dem Preis, der beim Immobilienverkauf unter gewöhnlichen Bedingungen am Markt erzielt werden kann. Der Beleihungswert hingegen ist konservativer kalkuliert und blendet vorübergehende Markttrends aus. Während der Marktwert also die aktuelle Lage widerspiegelt, soll der Beleihungswert auch in wirtschaftlich schwierigen Zeiten Bestand haben.

Einfluss des Beleihungswerts auf die Finanzierung

Aber auch der Beleihungswert hat Einfluss auf die Finanzierungskonditionen: Ein hoher Beleihungswert ermöglicht niedrigere Zinsen, da das Risiko für die Bank geringer ist. Gleichzeitig wirkt sich der Beleihungswert auf die erforderliche Eigenkapitalquote aus. Liegt der Kaufpreis deutlich über dem Beleihungswert, müssen Sie als Käufer den verbleibenden Betrag aus eigener Tasche finanzieren – oder mit schlechteren Kreditkonditionen rechnen.

Verschiedene Kreditinstitute bewerten den Beleihungswert unterschiedlich konservativ. Während Pfandbriefbanken aufgrund gesetzlicher Vorgaben des PfandBG strenge Maßstäbe anlegen und Beleihungswerte oft 20-30 % unter dem Marktwert ansetzen, können Geschäftsbanken und Sparkassen in bestimmten Fällen großzügiger sein. Ein Vergleich verschiedener Angebote kann daher erhebliche finanzielle Vorteile bringen.

Eine realistische Einschätzung des Beleihungswerts schützt daher sowohl Kreditnehmer als auch Banken. Sie als Käufer oder Investor profitieren von Planungssicherheit, die Kreditinstitute von einer Risikominimierung. Zudem kann ein gut dokumentierter und nachvollziehbarer Beleihungswert die Verhandlungsmacht bei der Darlehensvergabe stärken.

Wie wird der Beleihungswert berechnet und ermittelt?

Sachwertverfahren: Bei Wohnimmobilien in eigener Nutzung. Der Wert wird aus Baukosten, Bodenwert und Altersabschlägen ermittelt.

Ertragswertverfahren: Bei Mietobjekten. Der Wert basiert auf den nachhaltig erzielbaren Erträgen.

Vergleichswertverfahren: Bei Standardobjekten wie Eigentumswohnungen. Hierbei wird der Wert anhand vergleichbarer Verkäufe ermittelt.

Beleihungswert bei verschiedenen Immobilientypen

Wann wird welches Verfahren angewendet?

Sachwertverfahren -> Einfamilienhäuser, selbstgenutzte Wohnimmobilien

Ertragswertverfahren -> Mehrfamilienhäuser, Gewerbeobjekte

Vergleichswertverfahren -> Eigentumswohnungen, Grundstücke in homogenen Lagen

Welche Eigenschaften beeinflussen die Einschätzung?

Lage (Makro- und Mikrolage, Infrastruktur)

Zustand (Baujahr, Modernisierungen, energetischer Zustand)

Größe und Zuschnitt

Erträge (bei Vermietung)

Rechtliche Gegebenheiten (Baurecht, Nutzungsrechte)

Wie gehen Kreditinstitute bei der Bewertung vor?

- 1

Sichtung aller Unterlagen

- 2

Auswahl des Bewertungsverfahrens

- 3

Ermittlung von Bodenwert, Gebäude- oder Ertragswert

- 4

Anwendung von Sicherheitsabschlägen

- 5

Dokumentation des ermittelten Beleihungswerts

Welche Unterlagen sind erforderlich?

Aktueller Grundbuchauszug

Flurkarte, Lageplan

Baupläne und Baubeschreibung

Kaufvertrag bzw. Kaufpreisangebot

Mietverträge (bei Kapitalanlagen)

Energieausweis

Fotos der Immobilie

Wie wird der Beleihungswert für Grundstücke berechnet?

Bei der Ermittlung des Beleihungswertes unbebauter Grundstücke gelten einige Besonderheiten. So entfällt der Gebäudewert – der Fokus liegt stattdessen auf dem Bodenwert. Da keine Mieteinnahmen oder Gebäudewerte existieren, ist das Risiko für das Kreditinstitut höher, was oft zu höheren Abschlägen führt.

Bei der Grundstücksbewertung wird das Vergleichswertverfahren angewendet: Hierbei werden Preise ähnlicher Grundstücke in vergleichbarer Lage und Größe herangezogen. Die Vergleichspreise werden unter Berücksichtigung von Bodenrichtwertkarten der Gutachterausschüsse und realen Verkäufen ermittelt und, falls nötig, angepasst.

Wodurch wird der Beleihungswert eines Grundstücks am stärksten beeinflusst?

| Faktor | Auswirkung auf den Beleihungswert | Einflussstärke |

|---|---|---|

| Lage | Gute Lage erhöht den Wert deutlich | Hoch |

| Baurecht | Klares Baurecht steigert Wert | Hoch |

| Grundstücksform | Regelmäßiger Zuschnitt ist vorteilhaft | Mittel |

| Erschließungszustand | Voll erschlossen vs. Rohbauland | Mittel |

| Altlasten | Können Wert erheblich mindern | Hoch |

Öffentlich-rechtliche Beschränkungen, wie z. B. Altlasten, Baulasten, Denkmalschutz oder Naturschutzauflagen, mindern den Wert. Auch bestehende Erbbaurechte oder Wegerechte können den Beleihungswert verringern. Zudem wirken sich zukünftige Bebauungsmöglichkeiten auf den Beleihungswert aus. So wird ein Grundstück mit klarer Bebaubarkeit gemäß Bebauungsplan oder positiver Bauvoranfrage höher bewertet als eines ohne klare Perspektive. Bauerwartungsland wird je nach Entwicklungswahrscheinlichkeit unterschiedlich eingestuft.

Grundlage für den Beleihungswert ist der Bodenrichtwert multipliziert mit der Grundstücksgröße. Etwaige Abschläge oder Zuschläge ergeben sich aus Form, Zuschnitt, Erschließung oder Einschränkungen.

Die Grundstücksart beeinflusst den Beleihungswert wie folgt:

Wohnbauland: hohe Nachfrage, hoher Wert

Gewerbeflächen: abhängig von Markt und Lage

Mischgebiete: mittlerer Wert

Sondernutzungen (z. B. landwirtschaftlich): deutlich geringerer Wert

Für Bauerwartungsland und Rohbauland gilt: Bauerwartungsland ist noch nicht erschlossen, hat aber mittelfristig Entwicklungspotenzial. Rohbauland ist erschlossen, aber noch nicht bebaut. Beide werden daher mit einem Risikoabschlag bzw. Sicherheitsabschlag belegt.

Beim Beleihungswert für Grundstücke nehmen Banken gewöhnlich folgende Abschläge vor:

10-30 % vom Vergleichswert

Höher bei schlechter Lage oder unklarem Baurecht

Geringer bei voll erschlossenen, gut verkäuflichen Grundstücken

Ein Beispiel aus der Praxis

Ein Baugrundstück in München mit einer Fläche von 500 m² soll als Kreditsicherheit dienen. Die Bewertung erfolgt über das Vergleichswertverfahren, basierend auf dem amtlich festgestellten Bodenrichtwert.

- 1

Grunddaten

Grundstücksfläche: 500 m²

Bodenrichtwert laut Gutachterausschuss: 1.200 €/m² - 2

Berechnung des Vergleichswerts (Bodenwert)

500 m² × 1.200 €/m² = 600.000 € (Vergleichswert)

- 3

Beurteilung der Grundstücksmerkmale

Erschließung: voll erschlossen (kein Abschlag)

Zuschnitt: rechteckig, gut bebaubar (kein Abschlag)

Lage: gefragtes Wohngebiet (kein Abschlag)

Baurecht: gemäß Bebauungsplan als Wohnbaufläche nutzbar (positiv)

Einschränkungen: keine bekannten Baulasten oder Altlasten - 4

Sicherheitsabschlag der Bank

Obwohl das Grundstück ideale Voraussetzungen bietet, nehmen Banken bei unbebauten Grundstücken generell einen pauschalen Risikoabschlag vor – meist zwischen 10 % und 30 %, um etwaige Marktrisiken oder Verwertungsrisiken abzusichern.

Im Beispiel wird ein Sicherheitsabschlag von 20 % angenommen:

600.000 € × 0,20 = 120.000 € Abschlag - 5

Beleihungswert-Berechnung

Vergleichswert 600.000 € – Abschlag 120.000 € = 480.000 € Beleihungswert

Ergebnis:

Der Beleihungswert des Grundstücks beträgt 480.000 €. Bei einer Beleihungsgrenze von 80 % könnte ein Darlehen in Höhe von bis zu 384.000 € (80 % von 480.000 €) gewährt werden.

Dieses Beispiel verdeutlicht, wie der Bodenrichtwert als Ausgangsbasis dient, aber bankinterne Abschläge und individuelle Grundstücksmerkmale den finalen Beleihungswert erheblich beeinflussen.

Wie hängen Beleihungswert und Beleihungsgrenze zusammen?

Bei der Beleihungsgrenze handelt es sich um den maximalen Prozentsatz des Beleihungswerts, den eine Bank bereit ist, als Darlehen zu vergeben. Sie dient als Sicherheitspuffer, um das Risiko von Wertverlusten abzufangen. Üblich sind Grenzen zwischen 60 und 90 %, abhängig vom Kreditinstitut, der Objektart und der Bonität des Kreditnehmers.

Die Beleihungsgrenze wird in Prozent vom Beleihungswert angegeben.

Formel

- Maximale Kreditsumme: Der maximale Betrag, den die Bank als Darlehen gewährt

- Beleihungswert: Von der Bank ermittelter langfristiger Wert der Immobilie

- Beleihungsgrenze%: Maximaler Prozentsatz des Beleihungswerts, den die Bank finanziert

Beispiel:

Beträgt der Beleihungswert 300.000 € und die Bank finanziert bis zu 80 %, liegt die maximale Kreditsumme bei:

Maximale Kreditsumme = 300.000 € × 0,8

Maximale Kreditsumme = 240.000 €

Kreditinstitute legen eine Beleihungsgrenze fest, um sich vor möglichen Verlusten durch sinkende Immobilienpreise zu schützen. Die Beleihungsgrenze berücksichtigt außerdem auch Verwertungskosten im Fall einer Versteigerung bzw. Zwangsversteigerung und stellt sicher, dass eine Restwertdeckung gegeben ist.

Typische Beleihungsgrenzen sind z. B.:

60 %: sehr konservativ, häufig bei Pfandbriefbanken

70-80 %: Standardfinanzierung bei vielen Geschäftsbanken

90 % oder mehr: nur mit Zusatzsicherheiten oder bei spezieller Bonität

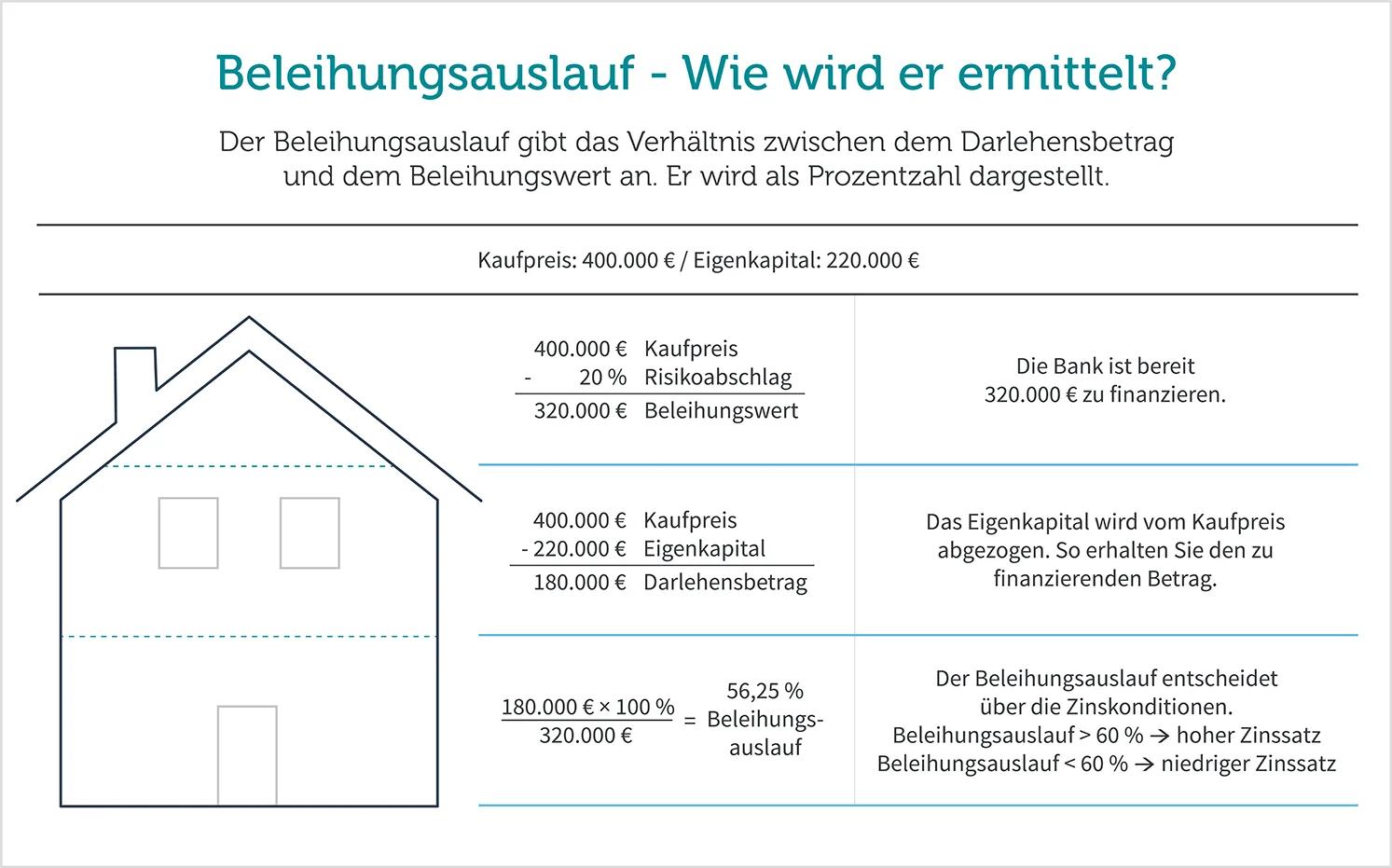

Formel

- Beleihungsauslauf: Prozentsatz des Beleihungswerts, der durch den Kredit in Anspruch genommen wird

- Darlehenssumme: Höhe des beantragten oder bewilligten Immobilienkredits

- Beleihungswert: Von der Bank ermittelter langfristiger Wert der Immobilie

Beispiel:

Bei einer Kredithöhe von 300.000 € und einem Beleihungswert von 400.000 €

Beleihungsauslauf = (300.000 € / 400.000 €) × 100 = 75 %

Beleihungsauslauf

Ein Auslauf von 60 % bedeutet beispielsweise, dass das Darlehen 60 % des durch die Bank ermittelten Beleihungswerts der Immobilie beträgt. Je niedriger dieser Wert ist, desto höher ist die Kreditsicherheit aus Sicht der Bank – und desto besser sind in der Regel die Kreditkonditionen (z. B. Kreditlaufzeit) für den Kreditnehmer.

Es handelt sich also um eine relative Variable, die vor allem für die bankinterne Risikobewertung und die Einstufung in Zinskategorien relevant ist.

Der Beleihungsauslauf ist ein maßgebliches Kriterium für die Höhe des Zinssatzes bei einer Finanzierung. Kreditinstitute kalkulieren das Risiko eines Ausfalls, und je höher der Auslauf, desto höher das Risiko für das Kreditinstitut. Entsprechend wird der Zinssatz angepasst:

Niedriger Beleihungsauslauf (<60 %)

Sehr gutes Risikoprofil – Banken bieten oft die günstigsten Zinsen, da die Sicherheitsmargen sehr hoch sind.

Mittlerer Beleihungsauslauf (60-80 %)

Durchschnittliches Risiko – marktübliche Zinsen mit leichten Risikoaufschlägen, gängigster Finanzierungsbereich.

Hoher Beleihungsauslauf (>80 %)

Erhöhtes Risiko – deutliche Zinsaufschläge üblich, zusätzliche Sicherheiten werden oft verlangt, teilweise nur mit erstklassiger Bonität möglich.

Mit steigendem Auslauf werden auch die Zinsen höher: In der Praxis liegt die erste wichtige Schwelle häufig bei einem Beleihungsauslauf von 60 %. Finanzierungen bis zu diesem Wert werden als besonders sicher eingestuft. Der nächste Schwellenwert liegt oft bei 80 %, danach steigen die Zinssätze deutlich. Ab einem Auslauf von über 90 % spricht man von einer sogenannten Vollfinanzierung. Hierbei verlangen viele Banken nicht nur höhere Zinsen, sondern auch zusätzliche Sicherheiten, z. B. in Form von Bürgschaften oder Zweithypotheken.

Beispielhafte Zinsstaffel (fiktiv):

Bis 60 %: 2,2 % p.a.

Bis 80 %: 2,6 % p.a.

Bis 90 %: 3,1 % p.a.

Über 90 %: 3,7 % p.a. oder mehr

Für Sie als Immobilienbesitzer gibt es verschiedene Strategien, um den Beleihungsauslauf zu senken und damit bessere Konditionen zu erreichen:

Eigenkapital erhöhen

Je mehr Eigenkapital Sie einbringen, desto geringer ist der benötigte Kreditbetrag. Das verbessert das Verhältnis von Darlehen zu Beleihungswert erheblich. Prüfen Sie dafür Sparguthaben, Wertpapiere oder auch Zuschüsse von Familienangehörigen.

Beleihungswert steigern

Durch werterhöhende Maßnahmen wie Modernisierung, energetische Sanierung oder Grundrissoptimierung kann der Beleihungswert steigen, wodurch sich das Verhältnis verbessert. Dokumentieren Sie solche Maßnahmen sorgfältig mit Rechnungen und Fotos.

Niedrigeren Kreditbedarf wählen

Falls möglich, kann ein geringerer Kreditbetrag helfen, in eine günstigere Beleihungsauslauf-Kategorie zu fallen. Erwägen Sie eventuell, bestimmte Renovierungsarbeiten zu verschieben oder ein etwas kleineres Objekt zu wählen.

Teilfinanzierung mit anderen Sicherheiten

Wenn Sie zusätzlich andere Sicherheiten (z. B. Lebensversicherungen oder ein zweites Objekt) anbieten können, senken Sie damit das Risiko aus Sicht der Bank. Viele Banken akzeptieren Kapitallebensversicherungen als zusätzliche Sicherheit.

Verhandlung mit mehreren Banken

Da jedes Kreditinstitut den Beleihungswert individuell berechnet, kann der Auslauf bei einem anderen Anbieter günstiger ausfallen. Vergleichen Sie mehrere Angebote und nutzen Sie die unterschiedlichen Bewertungsansätze der Institute zu Ihrem Vorteil.

Ein gut geplanter Beleihungsauslauf kann also nicht nur die Finanzierungskosten senken, sondern auch Ihre Chancen auf eine Kreditaufnahme verbessern. Besonders in einem Umfeld steigender Zinsen ist es ratsam, sich frühzeitig mit dem Thema auseinanderzusetzen.

Wie können Immobilienbesitzer den Beleihungswert beeinflussen?

Der Beleihungswert basiert auf langfristig erzielbaren Werten – das bedeutet, dass nur Maßnahmen berücksichtigt werden, die einen nachhaltigen Einfluss auf die Immobilie haben. Folgende Möglichkeiten bieten Ihnen die Chance, den aktuellen Wert der Immobilie und damit den Beleihungswert gezielt zu steigern:

Modernisierung und energetische Sanierung

Verbesserungen an der Bausubstanz, etwa neue Fenster, eine Dämmung oder eine moderne Heizungsanlage, erhöhen nicht nur den Marktwert, sondern auch die Einschätzung durch die Bank. Besonders nachhaltige und zukunftssichere Energiesparmaßnahmen können den Beleihungswert erheblich steigern.

Grundrissoptimierung und Erweiterungen

Eine bessere Raumnutzung oder ein Dachausbau können sich wertsteigernd auswirken, ebenso wie genehmigte Anbauten oder die Umnutzung von Nutzflächen zu Wohnraum. Achten Sie darauf, dass Umbauten behördlich genehmigt und fachgerecht ausgeführt werden.

Instandhaltung und Pflege

Eine gepflegte, instand gehaltene Immobilie wird positiver bewertet als ein Objekt mit sichtbarem Renovierungsstau. Regelmäßige Wartung und Reparaturen erhalten nicht nur den Wert, sondern verhindern auch kostspielige Folgeschäden.

Aufwertung der Außenanlagen

Ein gepflegter Garten, ein Stellplatz oder eine neue Einfahrt beeinflussen die Gesamtbewertung positiv. Auch eine ansprechende Fassadengestaltung und gut gepflegte Außenbereiche steigern den ersten Eindruck und damit die Bewertung.

Barrierefreiheit

Insbesondere im städtischen Raum oder bei älteren Zielgruppen steigert ein barrierefreier Zugang (z. B. Aufzug, bodengleiche Dusche) den objektiven Wert. Moderne Gebäude werden zunehmend nach Kriterien der universellen Nutzbarkeit bewertet.

Nachhaltige Technologien

Eigenschaften wie Solaranlagen, Wärmepumpen und Smart-Home-Systeme werten ein Objekt langfristig auf – insbesondere bei steigenden Energiepreisen. Die Investition in moderne, umweltfreundliche Technologien zahlt sich bei der Bewertung oft mehrfach aus.

Bei energetischen Sanierungen sollte das Kosten-Nutzen-Verhältnis beachtet werden: Eine Investition von 30.000 € in eine moderne Heizungsanlage und Dämmung kann den Beleihungswert um 40.000-50.000 € steigern, während rein optische Renovierungen für 15.000 € möglicherweise nur eine Wertsteigerung von 5.000-10.000 € bewirken. Achten Sie auch auf den Zeitpunkt der Bewertung: Im Frühjahr und Sommer wirken Grundstück und Außenanlagen oft attraktiver, was sich positiv auf die Gesamtbewertung auswirken kann.

Wertsteigernde Maßnahmen müssen von Ihnen nachvollziehbar dokumentiert werden, um in das Gutachten einfließen zu können. Hierzu gehören:

Rechnungen und Nachweise über Investitionen

Vorher-Nachher-Bilder bei Umbauten

Baugenehmigungen und Gutachten

Energieausweise (aktuell und nach Sanierung)

Erläuterungen zur Maßnahme und ihrer Wirkung

Achten Sie darauf, dass die Maßnahmen nachhaltig sind und auch von einem potenziellen Käufer als wertsteigernd empfunden würden.

Reine Design-Upgrades ohne strukturellen Mehrwert haben erfahrungsgemäß keinen Einfluss auf den Beleihungswert.

Auch durch geschickte Verhandlungen können Sie – in gewissem Maße – den Beleihungswert optimieren.

Zwar unterliegen Banken strengen Bewertungsrichtlinien, dennoch ist es ratsam:

Vergleichsangebote einholen

Verschiedene Kreditgeber bewerten unterschiedlich konservativ. Ein Wechsel kann sich lohnen. Während Pfandbriefbanken oft sehr vorsichtig bewerten, können Genossenschaftsbanken oder Sparkassen manchmal flexibler sein.

Ein unabhängiges Wertgutachten beilegen

Bei Abweichungen zur Bankbewertung kann ein Gutachten als Argumentationsgrundlage dienen. Achten Sie darauf, dass dieses von einem zertifizierten Sachverständigen erstellt wurde.

Wertfaktoren hervorheben

Lagevorteile, Entwicklungsperspektiven oder Modernisierungen sollten aktiv thematisiert werden. Erstellen Sie dazu eine übersichtliche Dokumentation und heben Sie besondere Alleinstellungsmerkmale hervor.

Persönliche Bonität nutzen

Eine ausgezeichnete Bonität kann die Bank dazu bewegen, gewisse Risikopuffer abzusenken. Stabile Einkommens- und Vermögensverhältnisse verbessern Ihre Verhandlungsposition.

Die Lage ist eines der wichtigsten Kriterien bei der Einschätzung. Zu beachten sind:

Makrolage: Städte mit wachsender Bevölkerung, starker Wirtschaft und guter Infrastruktur erzielen höhere Beleihungswerte.

Mikrolage: Innerhalb einer Stadt zählt die Nähe zu Schulen, Verkehrsanbindung, Lärmbelastung und Versorgungseinrichtungen.

Zukunftsaussichten: Geplante Bauprojekte oder Infrastrukturausbau wirken sich ebenfalls positiv aus.

Demografie und Nachfrage: In Regionen mit hoher Nachfrage nach Wohnraum steigen langfristig auch die Werte.

Wertsteigerung der Immobilie

Eine Investition in die Steigerung des Beleihungswerts lohnt sich, wenn der finanzielle Aufwand in einem vernünftigen Verhältnis zur Wertsteigerung steht und die Maßnahme auch langfristig zu einem höheren Ertrag (z. B. Miete) führt.

Auch wenn eine Anschlussfinanzierung oder Umschuldung ansteht oder ein Immobilienverkauf geplant ist und ein besserer Beleihungswert die Vermarktungschancen erhöht, sollten Sie in die Steigerung dessen investieren.

Familie Weber aus Mainz wollte ihren Immobilienkredit umschulden, doch der Beleihungswert ihres unsanierten Einfamilienhauses lag mit 310.000 € unter den Erwartungen. Nach gezielten Investitionen in energetische Sanierung (u. a. Wärmepumpe, neue Fenster), Dachausbau und Photovoltaik (Gesamtkosten: 75.000 €), ließ sich der Beleihungswert durch ein unabhängiges Gutachten auf 380.000 € steigern.

Die Folge: Der Kreditrahmen stieg, der Beleihungsauslauf sank auf 68 %, und die Familie erhielt deutlich bessere Zinskonditionen. So spart sie über 1.000 € pro Jahr und profitiert zusätzlich von der langfristigen Wertsteigerung ihrer Immobilie.

Das Beispiel zeigt: Durch gezielte Maßnahmen lässt sich der Beleihungswert spürbar und wirtschaftlich sinnvoll beeinflussen.

Welche Risiken und Chancen ergeben sich aus dem Beleihungswert?

Ein zu niedrig angesetzter Beleihungswert kann weitreichende finanzielle Folgen für den Kreditnehmer haben. Zu den häufigsten Risiken gehören:

Reduzierte Kreditsumme: Wenn der Wert niedriger ist als erwartet, verringert sich die maximale Darlehenshöhe. Dies kann dazu führen, dass Sie mehr Eigenkapital aufbringen müssen oder das Darlehen insgesamt nicht zustande kommt.

Ungünstigere Finanzierungskonditionen: Ein niedriger Beleihungswert führt zu einem höheren Beleihungsauslauf. Dadurch verschlechtert sich aus Sicht des Kreditgebers das Risiko-Rendite-Profil, was wiederum zu höheren Zinssätzen führen kann.

Verzögerungen im Finanzierungsprozess: Eine abweichende oder ungeklärte Bewertung kann den Zeitplan verzögern – besonders kritisch bei verbindlichen Kaufverträgen mit festen Übergabeterminen.

Wertdifferenzen bei Umschuldungen oder Nachbeleihungen: Eine spätere Finanzierung auf Basis eines zu niedrig bewerteten Objekts ist schwieriger, auch wenn der Marktwert deutlich höher liegt.

Verlust von Verhandlungsspielraum: Mit einem geringen Beleihungswert ist es schwer, günstige Bankangebote oder Sonderkonditionen auszuhandeln.

Für junge Erstkäufer kann ein zu niedriger Beleihungswert bedeuten, dass der Traum vom Eigenheim platzt, wenn das verfügbare Eigenkapital nicht ausreicht. Für Kapitalanleger hingegen kann ein konservativer Beleihungswert ein Hinweis sein, dass die Renditeerwartungen zu optimistisch kalkuliert wurden.

Ein Rechenbeispiel: Bei einer Differenz von 50.000 € zwischen erhofftem und tatsächlichem Beleihungswert müsste ein Erstkäufer bei 80% Finanzierung 10.000 € zusätzliches Eigenkapital aufbringen.

Für Sie als Immobilienbesitzer gibt es mehrere Möglichkeiten, um die Risiken einer zu niedrigen Beleihungswertbewertung zu verringern:

Für Sie als Immobilienbesitzer gibt es mehrere Möglichkeiten, um die Risiken einer zu niedrigen Beleihungswertbewertung zu verringern:

Gründliche Vorbereitung: Alle Unterlagen, Nachweise und Modernisierungsmaßnahmen sollten vollständig und aktuell sein.

Professionelle Wertermittlung: Ein externes Gutachten kann helfen, den tatsächlichen Wert sachlich und nachvollziehbar zu belegen.

Verhandlungsbereitschaft: Ist der Beleihungswert zu niedrig, kann es sich lohnen, mit der Bank über alternative Bewertungsansätze oder Sonderregelungen zu sprechen.

Kreditvergleich: Verschiedene Kreditinstitute setzen unterschiedliche Bewertungsmethoden und Sicherheitsmargen an. Ein Wechsel kann den Spielraum vergrößern.

Langfristige Planung: Bei geplanter Umschuldung oder Anschlussfinanzierung kann eine frühzeitige Einschätzung helfen, Überraschungen zu vermeiden.

Eine realistische und sachgerechte Beleihungswertermittlung kann Ihnen entscheidende Vorteile bringen:

Optimales Darlehen: Ein gut dokumentierter Beleihungswert ermöglicht es, den maximal möglichen Kreditrahmen zu nutzen, ohne unnötige Risikoaufschläge zu zahlen.

Attraktive Zinskonditionen: Bei niedrigem Beleihungsauslauf erhalten Kreditnehmer oft Zugang zu besonders günstigen Zinssätzen.

Schnelligkeit im Finanzierungsprozess: Klarheit über den Beleihungswert beschleunigt die Kreditzusage, was bei heiß umkämpften Immobilien ein echter Vorteil sein kann.

Bessere Planungssicherheit: Ein nachvollziehbarer Beleihungswert erleichtert die langfristige Kalkulation – besonders bei Kapitalanlagen mit Mietrenditen.

Stärkere Verhandlungsposition: Eine transparente Einschätzung mit positiven Kriterien gibt Immobilienbesitzern Argumente für bessere Bankkonditionen.

Banken arbeiten gewöhnlich mit konservativen Bewertungsansätzen, um ihr Risiko zu minimieren. Sollte es zu einer Über- oder Unterbewertung kommen, gilt Folgendes:

Unterbewertungen: Werden meist durch hohe Sicherheitsabschläge verursacht. Bei berechtigtem Zweifel können zusätzliche Gutachten oder Gespräche helfen.

Überbewertungen: Entsprechen häufig nicht den langfristigen Kriterien des Pfandbriefgesetzes. Solche Fälle führen entweder zu geringeren Beleihungssätzen oder zur Ablehnung der Finanzierung.

Wertanpassungen bei Anschlussfinanzierungen: Banken können bei geänderten Marktbedingungen den Beleihungswert neu festsetzen – mit positiven oder negativen Folgen.

Beispiel für eine gelungene Beleihungswertoptimierung

Familie Müller möchte ein sanierungsbedürftiges Haus für eine Kaufsumme von 300.000 € erwerben. Die Bank beziffert den Beleihungswert zunächst auf 240.000 €, was eine Finanzierung von nur 192.000 € (80 %) bedeutet. Familie Müller müsste somit eine Summe von 108.000 € Eigenkapital aufbringen.

Nach einem professionellen Gutachten, Dokumentation geplanter Modernisierungen (Wertsteigerung um 50.000 €), einem aktualisierten Energieausweis und einem Vergleichsgutachten steigt der Beleihungswert auf 290.000 €. Dadurch erhöht sich die mögliche Kreditsumme auf 232.000 € – und der benötigte Eigenkapitalanteil sinkt auf nur noch 68.000 €.

Zudem wird der Beleihungsauslauf von 80 % auf ca. 67 % gesenkt, was zu einem Zinsvorteil von 0,4 Prozentpunkten führt. Die monatliche Rate sinkt bei gleichbleibender Kreditlaufzeit, und das Projekt wird insgesamt finanzierbar.

Wie unterscheidet sich der Beleihungswert von anderen Immobilienbewertungen?

Neben dem Beleihungswert gibt es noch weitere Bewertungen, die bei Immobilien Anwendung finden: Der Verkehrswert – häufig auch als Marktwert bezeichnet – ist laut § 194 Baugesetzbuch (BauGB) der Preis, der bei einem Immobilienverkauf unter gewöhnlichen Bedingungen am freien Markt erzielt werden kann. Der Verkehrswert basiert auf Angebot und Nachfrage, berücksichtigt also aktuelle Marktentwicklungen, Kaufpreisvergleiche und individuelle Ausstattungsmerkmale.

Im Gegensatz dazu ist der Beleihungswert konservativer. Er spiegelt den langfristig gesicherten Wert wider, den ein Kreditinstitut auch in wirtschaftlich schwierigen Zeiten mit hoher Wahrscheinlichkeit realisieren kann. Deshalb berücksichtigt der Beleihungswert keine spekulativen oder kurzfristigen Markttrends, sondern orientiert sich an stabilen Kriterien wie Lage, Zustand und Nutzbarkeit.

In der Praxis liegt der Beleihungswert in der Regel 10 % bis 20 % unter dem Markt- bzw. Verkehrswert. Der genaue Abstand hängt von der Immobilie, der Lage, dem Objekttyp und der Einschätzung der Bank ab. Diese Differenz dient als Sicherheitsmarge für den Fall von Wertschwankungen oder wirtschaftlichen Krisen.

In Zeiten volatiler Immobilienmärkte, wie wir sie aktuell erleben, sind die Unterschiede zwischen Beleihungswert und Marktwert besonders relevant. Während der Marktwert in Hochpreisphasen stark steigen kann, bleibt der Beleihungswert stabiler und dämpft damit Überhitzungstendenzen im Finanzierungsmarkt.

Formel

- Beleihungswert: Der von der Bank ermittelte Wert der Immobilie, der als Grundlage für die Kreditvergabe dient

- Marktwert: Der im Gutachten festgestellte aktuelle Verkehrswert der Immobilie

- Faktor (0,8 bis 0,9): Sicherheitsabschlag, den Banken vom Marktwert vornehmen (typischerweise 10-20%)

Beispiel:

Bei einem Marktwert (laut Gutachten) von 500.000 €:

Beleihungswert (Bank) = 500.000 € × 0,84 = 420.000 €

Bei einem Beleihungsauslauf von 80% beträgt das maximal mögliche Darlehen 336.000 € (= 420.000 € × 0,8)

Wann ist der Kaufpreis einer Immobilie relevant und wann der Beleihungswert?

Der Kaufpreis ist entscheidend für den Immobilienkäufer und den -verkäufer. Er bildet die Grundlage für die notarielle Beurkundung, steuerliche Berechnung (Grunderwerbsteuer) und die Eigenkapitalplanung.

Für den Kreditgeber hingegen zählt primär der Beleihungswert. Er bestimmt die maximale Kredithöhe und dient als Basis für die Risikobewertung. Ist der Kaufbetrag höher als der Beleihungswert, muss die Differenz durch Eigenkapital oder zusätzliche Sicherheiten gedeckt werden.

Beispiel:

Kaufpreis: 550.000 €

Beleihungswert: 450.000 €

80 % Beleihungsgrenze: 360.000 € Kredit möglich

Differenz zu Kaufbetrag: 190.000 € durch Eigenmittel oder Zusatzsicherheiten zu decken

Neben dem Beleihungswert und dem Verkehrswert gibt es noch weitere wichtige Bewertungsgrößen:

- Wertermittlungsverfahren

Ertragswert: Basis für renditeorientierte Immobilien (z. B. Mehrfamilienhäuser), berechnet auf Basis nachhaltig erzielbarer Mieteinnahmen.

Sachwert: Maßgeblich für selbstgenutzte oder eigengenutzte Immobilien, basiert auf Herstellungskosten abzüglich Alterswertminderung.

Vergleichswert: Orientierung an Preisen ähnlicher Objekte, besonders bei Eigentumswohnungen oder Grundstücken relevant.

Bodenwert: Wert des unbebauten Grundstücks nach Bodenrichtwerten.

Liquidationswert: Wert bei sofortiger Veräußerung, meist mit deutlichen Abschlägen – für Banken nur in Ausnahmefällen relevant.

Je nach Zielsetzung ist ein anderer Wert von Bedeutung:

| Ziel / Situation | Relevanter Wert |

|---|---|

| Immobilienkauf | Kaufbetrag, Marktwert |

| Finanzierung / Bankkredit | Beleihungswert |

| Steuerliches Gutachten (Erbschaft/Schenkung) | Verkehrswert, ggf. Festwert |

| Kapitalanlage-Entscheidung | Ertragswert |

| Bauprojekt / Neubau | Sachwert, Bodenwert |

| Verkaufspreisermittlung | Marktwert / Vergleichswert |

Für Käufer und Eigentümer empfiehlt es sich, stets mehrere Werte im Blick zu haben.

Nur so können Sie ein realistisches Bild vom finanziellen Spielraum und den Finanzierungsoptionen gewinnen.

Welche rechtlichen Rahmenbedingungen gibt es für den Beleihungswert?

Die Immobilienbewertung im Rahmen von Kreditvergaben unterliegt in Deutschland klaren gesetzlichen Regelungen. Maßgeblich sind insbesondere:

Pfandbriefgesetz

Das Pfandbriefgesetz schützt letztlich Bankkunden und Anleger: Es sorgt dafür, dass Immobilien nicht überbewertet werden und Banken genügend Sicherheiten haben. In der Praxis bedeutet das für Sie als Immobilieneigentümer oder -käufer: Der Beleihungswert wird immer vorsichtig festgelegt, um auch bei Markteinbrüchen noch genug Sicherheiten zu bieten. Aktuelle Entwicklungen wie die BaFin-Anpassungen von 2023 zur Eigenkapitalunterlegung verschärfen diese konservative Ausrichtung zusätzlich.

Beleihungswertermittlungsverordnung (BelWertV)

Diese Verordnung konkretisiert die Anforderungen des Pfandbriefgesetzes. Sie legt fest, welche Verfahren anzuwenden sind, welche Sicherheitsabschläge vorgenommen werden müssen und wie die Bewertungsdokumentation zu erfolgen hat. Die BelWertV gilt insbesondere für Institute, die Hypothekenpfandbriefe emittieren, ist aber auch für andere Banken ein wichtiger Orientierungsrahmen.

Kreditwesengesetz (KWG)

Es regelt die allgemeinen Anforderungen an die Darlehensvergabe durch Banken und enthält unter anderem Vorschriften zur Eigenkapitalunterlegung von Krediten, die mit Immobilien besichert sind. Das KWG bildet den grundlegenden rechtlichen Rahmen für die Geschäftstätigkeit von Kreditinstituten in Deutschland.

Überwacht wird die Einhaltung der gesetzlichen Vorgaben durch die Kreditinstitute von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Sie prüft in ihrer Aufsicht, ob die Bewertung von Immobilien ordnungsgemäß erfolgt, insbesondere bei Pfandbriefbanken. Auch die Deutsche Bundesbank ist in die Aufsicht eingebunden und kontrolliert regelmäßig die ordnungsgemäße Anwendung der Beleihungswertermittlung.

Einige wichtige Aufgaben der Aufsichtsbehörden:

Prüfung der Bewertungsverfahren im Rahmen der Bankenaufsicht

Kontrolle der Einhaltung der BelWertV bei Pfandbriefbanken

Überwachung der Risikobewertung im Immobilienkreditgeschäft

Anforderung interner Bewertungsrichtlinien durch Banken

Auch wenn das Pfandbriefgesetz und die BelWertV in Deutschland maßgeblich sind, existieren in anderen deutschsprachigen Ländern teilweise abweichende Regelungen:

Österreich:

Basis ist das Hypothekarkreditgesetz (HypKredG)

Es gibt keine eigene Verordnung wie die BelWertV, aber klare Vorgaben zur Beurteilung durch interne oder externe Gutachter.

Auch hier wird ein konservativer Wertansatz gefordert, der auf nachhaltiger Werthaltigkeit basiert.

Schweiz

Schweiz

Kreditinstitute haben interne Bewertungsrichtlinien, die sich an den gesetzlichen Vorgaben orientieren.

In der Regel verfügen sie über eigene Bewertungsabteilungen oder arbeiten mit zertifizierten Gutachtern zusammen.

Dabei gilt:

Es dürfen nur qualifizierte Sachverständige eingesetzt werden.

Vorgehensweisen müssen dokumentiert und nachvollziehbar sein.

Es sind regelmäßige Überprüfungen der Bewertungsvorgaben erforderlich.

Im Pfandbriefgeschäft gelten besonders strenge Standards, da diese Kredite refinanziert werden.

So geht's: Eine Immobilie nach den geltenden Vorgaben bewerten lassen

- 1

Erforderliche Unterlagen vorbereiten: Bauunterlagen, Grundbuchauszug, Energieausweis, Mietverträge usw.

- 2

Kontakt zur finanzierenden Bank aufnehmen: Die Bank informiert über ihre spezifischen Ansprüche und kann ggf. eigene Gutachter beauftragen.

- 3

Vorgehensweise verstehen: Die Bank wählt das passende Verfahren (Ertrags-, Sach- oder Vergleichswert) gemäß Objektart.

- 4

Wertgutachten erstellen lassen: Durch internen oder externen Sachverständigen mit entsprechender Qualifikation.

- 5

Bewertungsergebnis einsehen und prüfen: Bei Diskrepanzen kann ein Gegengutachten oder eine Neubewertung veranlasst werden.

Wichtig

Zwar haben Sie keinen rechtlichen Anspruch auf Einflussnahme auf das Gutachten, doch Transparenz und eine gute Vorbereitung können maßgeblich zu einem vorteilhaften Beleihungswert beitragen.

Fazit

Der Beleihungswert ist weit mehr als nur eine Kennzahl im Finanzierungsprozess – er ist der Schlüssel zu einer soliden, tragfähigen und langfristig erfolgreichen Immobilienfinanzierung. Ob für junge Paare beim ersten Eigenheim, Kapitalanleger mit Fokus auf Rendite oder erfahrene Makler und Finanzberater: Ein fundiertes Verständnis des Beleihungswerts schafft Transparenz, Handlungsspielräume und Kreditsicherheit.

Wenn Sie den Beleihungswert kennen und gezielt beeinflussen, können Sie nicht nur bessere Finanzierungskonditionen verhandeln, sondern auch das Risiko minimieren und den Wert der Immobilie nachhaltig steigern. Dabei ist es wichtig, sich mit den Bewertungsverfahren, den rechtlichen Rahmenbedingungen der Beleihung und den Auswirkungen auf Kreditentscheidungen auseinanderzusetzen – und bei Fragen gegebenenfalls auch externe Expertise einzubeziehen.

Nutzen Sie diesen Artikel als Leitfaden für Ihre Immobilienentscheidungen und Finanzierungsstrategien – denn fundiertes Wissen ist die beste Basis für wirtschaftlich kluge Entscheidungen.

- gesetze-im-internet.de - Beleihungswertermittlungsverordnung (BelWertV)

- gesetze-im-internet.de - Baugesetzbuch (BauGB), §194

- bundesbank.de - Erläuterungen zur Beleihungswertermittlung

- bafin.de - Aufsicht über Pfandbriefbanken

- bodenrichtwerte-boris.de - Bodenrichtwerte und Immobilienmarktberichte

- kfw.de - Hinweise zur energetischen Sanierung und Werterhöhung

- verbraucherzentrale.de - Immobilienfinanzierung und Beleihungsgrenzen

- hypzert.de - Standards für Immobiliengutachter

- ivd.net - Marktanalysen und Finanzierungspraxis

- ftcdn.net

- heid-immobilienbewertung.de

- drklein.de

- welcher-beruf-passt.org

- alamy.com